在期货市场中,看涨期权熊市套利是一种重要的交易策略,它不仅为投资者提供了在市场下行趋势中获利的机会,同时也伴随着一定的风险。下面将探讨如何在这种套利策略中寻找机会以及其可能存在的风险。

要在看涨期权熊市套利中寻找机会,首先需要对市场趋势有清晰的判断。当投资者预期市场价格将下跌时,就可以考虑运用这一策略。该策略的核心是同时卖出一份执行价格较低的看涨期权,买入一份执行价格较高的看涨期权。两份期权的到期日通常相同。这种操作的原理在于,当市场价格下跌时,执行价格较低的看涨期权价值下降速度更快,而执行价格较高的看涨期权价值下降相对较慢,甚至可能保持一定价值,从而实现盈利。

在选择期权合约时,投资者要综合考虑多个因素。例如,期权的时间价值和内在价值。一般来说,时间价值会随着到期日的临近而逐渐减少。因此,选择合适的到期时间至关重要。如果到期时间过长,不确定性增加,可能会影响套利效果;如果到期时间过短,可能没有足够的时间让市场价格朝着预期方向变动。此外,还要关注期权的隐含波动率。隐含波动率反映了市场对未来价格波动的预期,较高的隐含波动率意味着期权价格可能被高估,此时进行套利可能更有利。

然而,看涨期权熊市套利并非没有风险。最大的风险之一是市场走势与预期相反。如果市场价格不跌反涨,且涨幅超过一定程度,那么卖出的低执行价格看涨期权可能会被行权,投资者需要以较低的价格卖出标的资产,而买入的高执行价格看涨期权价值可能增加有限,从而导致亏损。以下通过表格形式详细展示不同市场情况的盈亏分析:

市场情况 低执行价看涨期权 高执行价看涨期权 总体盈亏 市场价格大幅下跌 价值趋近于零 价值趋近于零 盈利(权利金差价) 市场价格小幅下跌 价值下降 价值下降较少 盈利(权利金差价 - 差价变动) 市场价格上涨 价值上升 价值上升较少 亏损(权利金差价 + 差价变动)另外,时间价值的衰减也可能对套利产生不利影响。即使市场价格按照预期下跌,但如果时间价值衰减过快,可能会抵消价格变动带来的收益。而且,交易成本也是不可忽视的因素,包括佣金、手续费等,这些成本会降低实际的套利收益。

投资者在运用看涨期权熊市套利策略时,要充分了解市场情况,谨慎选择期权合约,并做好风险控制。只有这样,才能在期货市场中更好地利用这一策略实现投资目标。

相关阅读

如何在看涨期权熊市套利

2025-05-19 13:10:03

如何办理失业登记证?失

2025-05-19 13:00:02

认定工伤后处理方式有哪

2025-05-19 12:50:03

如何理解意外保险书写要

2025-05-19 12:40:02

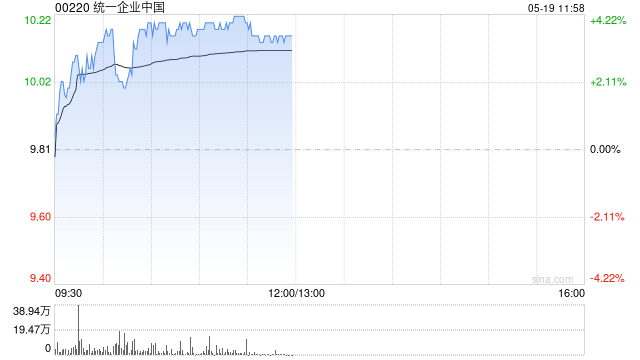

统一企业中国现涨超3% 机

2025-05-19 12:30:02

期权的虚实度如何判断?

2025-05-19 12:20:01

场外期权包括哪些种类?

2025-05-19 12:10:01

股指期权合约乘数是怎样

2025-05-19 12:00:02

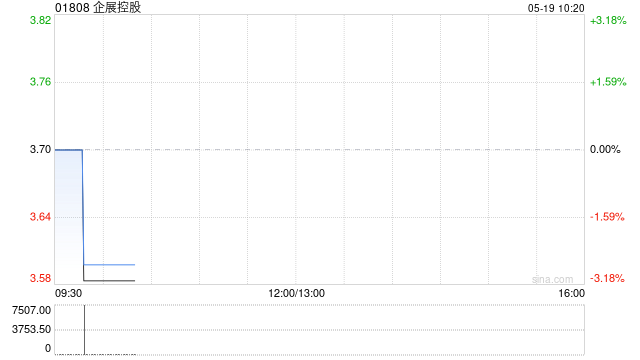

企展控股附属签订有限合

2025-05-19 11:50:01

绝味鸭脖中年危机背后,

2025-05-19 11:30:07