在投资银行理财产品时,投资者常常会关注产品净值的波动情况。那么,银行理财产品出现净值波动,这种现象是否正常呢?这需要从多个角度来进行分析。

银行理财产品净值出现波动是一种正常现象,这与产品的定价机制密切相关。在资管新规实施之后,银行理财产品逐渐从预期收益型向净值型转变。净值型产品的收益不再是固定的,而是根据产品所投资资产的实际价值变动来计算。产品净值会随着投资组合中各类资产的市场表现而上下波动,就像股票价格会随着市场行情变化一样。

理财产品的投资标的广泛,涵盖了债券、股票、基金等多种资产。不同资产的价格受市场环境、宏观经济政策、行业发展趋势等多种因素的影响。以债券为例,当市场利率上升时,债券价格通常会下跌,从而导致投资债券的理财产品净值下降;反之,当市场利率下降时,债券价格上升,理财产品净值则可能上涨。股票市场的波动更为明显,宏观经济数据、公司业绩、政策变化等都会引起股价的大幅波动,进而影响投资股票的理财产品净值。

为了更直观地了解不同资产对理财产品净值的影响,下面通过一个表格进行对比:

投资资产 影响因素 对净值影响特点 债券 市场利率、债券信用评级等 相对较为平稳,但利率变动时会有一定波动 股票 宏观经济、公司业绩、政策等 波动较大,可能带来较高收益也可能导致较大亏损 基金 所投资资产表现 取决于基金投资组合,波动情况因基金类型而异从投资者的角度来看,净值波动虽然会带来一定的心理压力,但也为投资者提供了获取更高收益的机会。如果投资者能够正确理解净值波动的原因,并且根据自己的风险承受能力和投资目标选择合适的理财产品,就有可能在波动的市场中实现资产的增值。

银行也会采取一系列措施来管理理财产品的净值波动。例如,通过合理的资产配置,分散投资风险,降低单一资产波动对产品净值的影响;加强对市场的研究和分析,及时调整投资组合,以应对市场变化。

银行理财产品净值波动是正常的市场现象,是净值型产品定价机制和投资标的特性的必然结果。投资者应该理性看待净值波动,充分了解产品的投资策略和风险特征,做出合理的投资决策。同时,银行也需要加强投资者教育,提高投资者对净值波动的认知和承受能力。

(:贺相关阅读

银行理财产品的净值波动

2025-06-07 17:00:01

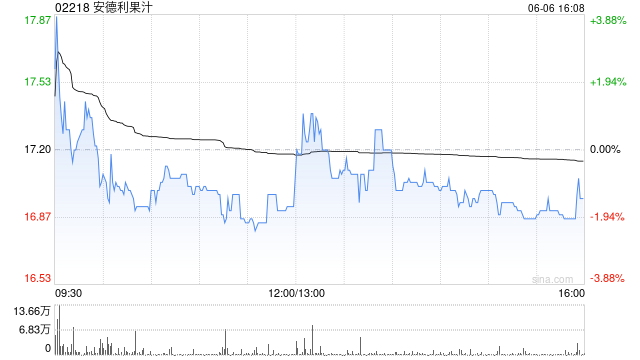

安德利果汁遭Tiandi Win-Wi

2025-06-07 16:50:01

为什么银行理财产品总是

2025-06-07 16:30:01

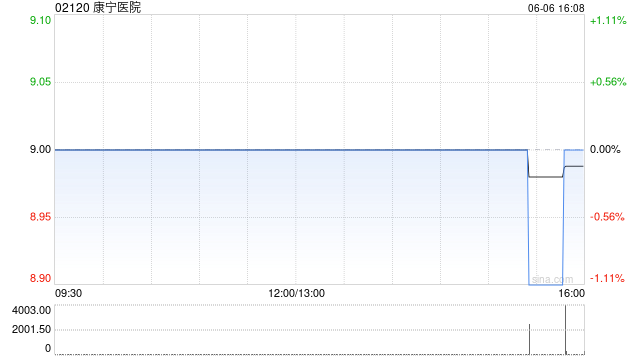

康宁医院注销31.11万股已回

2025-06-07 16:20:01

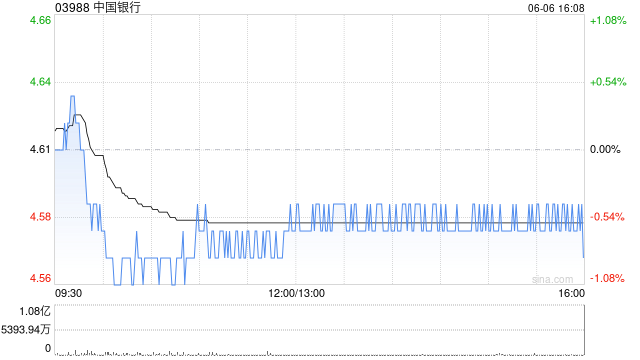

中国银行获中信金融资产

2025-06-07 16:10:02

银行理财产品的风险等级

2025-06-07 16:00:01

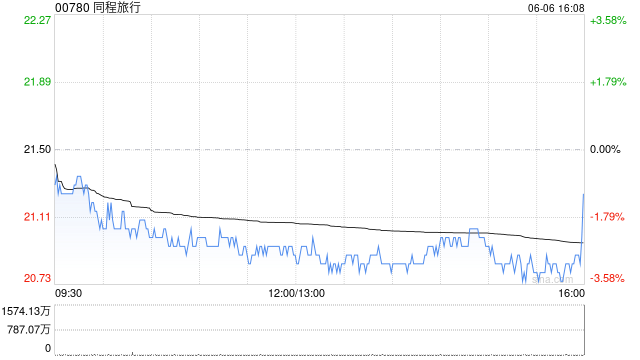

同程旅行获T. Rowe Price As

2025-06-07 15:50:01

如何计算车分期保险?车

2025-06-07 15:20:01

定期存款到期自动转存利

2025-06-07 15:10:01

如何更好地了解期权交易

2025-06-07 15:00:01