个股期权合约的报价是投资者在参与个股期权交易时极为关注的重要内容。它的确定并非随意为之,而是有着一套特定的机制。

在市场中,个股期权合约的报价主要是通过期权定价模型来计算得出的。其中,布莱克 - 斯科尔斯模型(Black - Scholes Model)是最为经典且广泛应用的定价模型之一。该模型综合考虑了多个关键因素来确定期权的理论价格。

影响个股期权合约报价的因素众多。首先是标的股票价格。一般来说,对于认购期权,标的股票价格越高,期权价值越大,报价也就越高;而对于认沽期权,标的股票价格越低,期权价值越大,报价相应越高。例如,当某只股票价格大幅上涨时,其认购期权的报价往往会随之上升。

其次是行权价格。行权价格与标的股票价格的相对关系对期权报价影响显著。对于认购期权,行权价格越低,期权越有可能被执行,价值越高,报价也越高;对于认沽期权,行权价格越高,期权越有可能被执行,价值越高,报价越高。

期权的到期时间也是重要影响因素。通常情况下,到期时间越长,期权的时间价值越大,因为在更长的时间内,标的股票价格有更多的变动可能性,期权有更大机会变得更有价值。所以,到期时间长的期权合约报价一般会高于到期时间短的合约。

还有标的股票价格的波动率。波动率反映了标的股票价格的波动程度。波动率越高,意味着标的股票价格未来的不确定性越大,期权变为实值期权的可能性增加,期权价值也就越大,报价相应提高。

市场无风险利率也会对个股期权合约报价产生影响。一般而言,无风险利率上升时,认购期权的价值会增加,报价上升;认沽期权的价值会减少,报价下降。

以下为各因素对个股期权合约报价的影响总结:

影响因素 认购期权报价影响 认沽期权报价影响 标的股票价格 正相关 负相关 行权价格 负相关 正相关 到期时间 正相关 正相关 标的股票价格波动率 正相关 正相关 市场无风险利率 正相关 负相关投资者在参与个股期权交易时,需要综合考虑这些因素对期权合约报价的影响,以便做出更为合理的投资决策。

相关阅读

个股期权合约如何报价?

2025-06-26 16:20:02

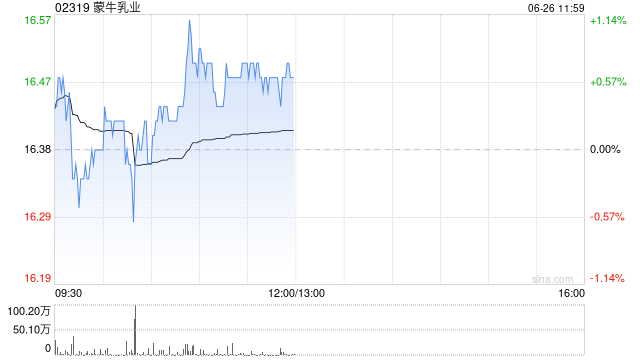

大华继显:下调乳业评级

2025-06-26 16:10:01

如何分析市场数据与投资

2025-06-26 16:00:01

如何理解期权三腿策略?

2025-06-26 15:50:01

浆价走势深度研判:核心

2025-06-26 15:40:03

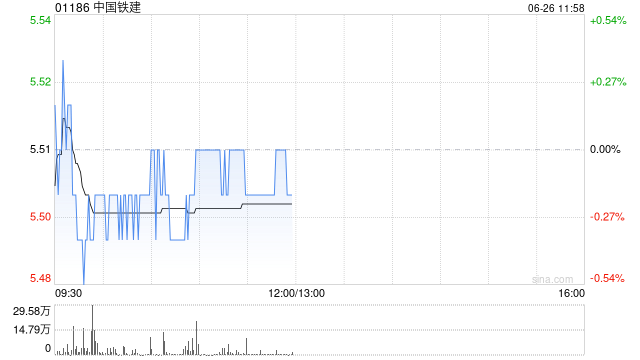

中银国际:维持中国铁建

2025-06-26 15:30:01

如何在金融投资里做出恰

2025-06-26 15:20:03

怎么去除包里的味道?去

2025-06-26 15:10:04

如何主持见证会?主持见

2025-06-26 15:00:01

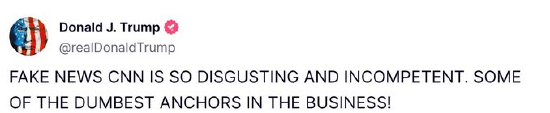

美国总统特朗普:假新闻

2025-06-26 14:50:01