在期货市场中,投资者都希望能抓住套利机会获取收益,同时有效控制风险。评估期货市场中的套利机会与风险,需要从多个维度进行考量。

首先,从市场结构层面分析。不同期货合约之间的价格关系是判断套利机会的重要依据。期货市场存在着不同到期月份的合约,正常情况下,远月合约价格会高于近月合约价格,这包含了持仓成本等因素。当出现远月合约价格低于近月合约价格的异常情况时,就可能存在套利机会。比如,在农产品期货中,由于季节性因素,近月合约受当下供需影响价格高涨,而远月合约因预期供应增加价格较低,投资者可以通过卖近买远进行套利。但这种套利也存在风险,若后续市场供需情况发生意外变化,远月合约价格不升反降,投资者就可能遭受损失。

其次,跨品种套利也是常见的方式。不同但相关的期货品种之间通常存在着一定的价格关联。例如,大豆和豆粕、豆油之间存在着原料与产品的关系,它们的价格波动具有一定的相关性。当大豆价格上涨,而豆粕和豆油价格没有相应幅度的上涨时,就可能出现套利机会。投资者可以买入豆粕和豆油期货合约,同时卖出大豆期货合约。不过,跨品种套利的风险在于品种之间的关联并非一成不变,可能会受到政策、技术创新等因素的影响。如生物柴油技术的发展可能改变豆油的需求结构,从而打破原有的价格关联。

再者,不同期货市场之间也可能存在套利机会。由于地域、交易时间等差异,同一期货品种在不同市场的价格可能会出现偏差。投资者可以利用这种价格差进行跨市场套利。但跨市场套利面临着汇率波动、交易规则差异等风险。比如,在进行国内外期货市场套利时,汇率的大幅波动可能会吞噬套利利润。

为了更清晰地展示不同套利方式的特点和风险,以下是一个简单的对比表格:

套利方式 机会判断依据 主要风险 跨期套利 不同到期月份合约价格关系异常 市场供需意外变化 跨品种套利 相关品种价格关联失衡 品种关联改变 跨市场套利 不同市场价格偏差 汇率波动、交易规则差异投资者在评估期货市场中的套利机会与风险时,要综合考虑市场结构、品种关联、市场差异等多方面因素,同时建立完善的风险控制体系,如设置止损点、合理控制仓位等,以降低套利过程中的风险,提高投资收益的稳定性。

相关阅读

如何评估期货市场中的套

2025-08-09 14:20:01

如何判断房产的流动性是

2025-08-09 14:10:01

如何合理比较不同品牌汽

2025-08-09 13:40:01

基金的回撤风险如何进行

2025-08-09 13:20:01

基金净值下跌时投资者应

2025-08-09 13:10:01

原油周线收跌 受关税冲击

2025-08-09 13:00:01

周五热门中概股涨跌不一

2025-08-09 12:00:08

原油:WTI持稳 交易员评估

2025-08-09 11:50:02

特朗普说他“很快”会见

2025-08-09 11:10:03

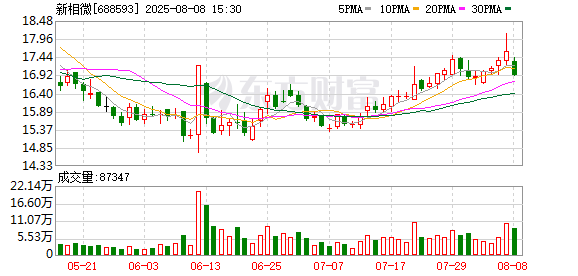

新相微终止购买爱协生1

2025-08-09 10:30:01