在基金投资领域,多元化投资策略一直是备受关注的话题。投资者们常常疑惑,这种策略是否真的能有效减少投资风险。接下来,我们将深入探讨这一问题。

多元化投资策略的核心在于分散投资,即不把所有的资金集中在一种资产或少数几种资产上,而是投资于多种不同类型的资产,如股票、债券、货币市场工具等,以及不同行业、不同地区的资产。这种策略背后的逻辑是基于不同资产在不同市场环境下的表现往往是不一致的。

从理论上来说,多元化投资可以通过资产之间的低相关性来降低整体投资组合的风险。当一种资产的表现不佳时,其他资产可能表现良好,从而在一定程度上抵消损失。例如,在经济衰退时期,股票市场通常表现较差,但债券市场可能因为投资者寻求避险而表现较好。通过同时投资股票和债券,投资者可以在一定程度上平衡投资组合的收益和风险。

为了更直观地说明这一点,我们来看一个简单的例子。假设有两个投资组合,组合A只投资于某一个行业的股票,组合B则投资于多个行业的股票、债券和货币市场工具。以下是它们在不同市场环境下的可能表现对比:

市场环境 组合A收益率 组合B收益率 行业繁荣 20% 15% 行业衰退 -15% -5% 市场整体平稳 5% 6%从这个表格中可以看出,组合A的收益率波动较大,而组合B由于采用了多元化投资策略,收益率相对较为稳定,在行业衰退时损失也相对较小。

然而,多元化投资策略并非万能的。它并不能完全消除风险,因为在某些极端市场情况下,如全球性的金融危机,大多数资产的价格可能会同时下跌。此外,如果投资者在进行多元化投资时没有进行充分的研究和分析,盲目地分散投资,可能会导致投资组合过于分散,难以实现有效的管理和监控,从而增加投资成本和风险。

在实际应用中,投资者需要根据自己的风险承受能力、投资目标和投资期限等因素来合理运用多元化投资策略。对于风险承受能力较低的投资者,可以适当增加债券和货币市场工具的投资比例;而对于风险承受能力较高、追求长期资本增值的投资者,可以适当增加股票的投资比例。同时,投资者还需要定期对投资组合进行评估和调整,以确保其符合自己的投资目标和市场环境的变化。

综上所述,基金的多元化投资策略在一定程度上可以减少风险,但不能完全消除风险。投资者在运用这一策略时,需要充分了解其原理和局限性,并结合自身情况进行合理的投资决策。

相关阅读

基金的多元化投资策略是

2025-08-11 10:30:02

海信家电“内忧外患”:

2025-08-11 10:20:05

巨额亏损近11亿元!一位来

2025-08-11 10:10:01

如何通过资金流动分析提

2025-08-11 10:00:02

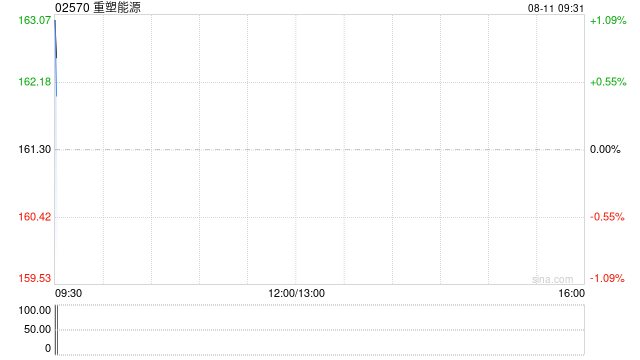

重塑能源拟向赛拉弗重塑

2025-08-11 09:50:01

如何透过基金的持仓分析

2025-08-11 09:40:02

在期货交易中如何结合技

2025-08-11 09:30:01

中央气象台:8月11 - 12日多

2025-08-11 09:00:02

A股:总市值破百万亿,增

2025-08-11 08:50:02

上市公司资金遭占用?

2025-08-11 08:40:02