在投资领域,黄金一直是备受关注的资产之一。投资者在考虑将黄金纳入投资组合时,需要全面评估其投资潜力与风险因素。

黄金的投资潜力主要体现在多个方面。从保值角度来看,黄金具有抵御通货膨胀的特性。在物价上涨时期,货币的购买力下降,而黄金的价值往往能够保持相对稳定,甚至可能随着通胀上升而增值。例如,在历史上一些高通胀时期,黄金价格都出现了显著上涨。另外,黄金在全球范围内被广泛认可,具有良好的流动性。当投资者需要变现时,能够比较容易地在市场上找到买家。

从避险功能方面分析,在政治局势不稳定、经济危机等情况下,投资者往往会将资金转向黄金,以寻求资产的安全。比如,当国际局势紧张,地区冲突爆发时,黄金作为避险资产通常会受到市场追捧,价格也会随之上升。而且,黄金与其他资产如股票、债券等的相关性较低。在投资组合中加入黄金,可以降低整个投资组合的风险,起到分散风险的作用。

然而,投资黄金也存在一些风险因素。首先是价格波动风险。黄金价格受到多种因素的影响,如全球经济形势、货币政策、地缘政治等。这些因素的变化难以准确预测,导致黄金价格波动较为频繁。例如,美联储的加息政策可能会导致美元升值,进而使以美元计价的黄金价格下跌。

市场供需关系也会对黄金价格产生影响。虽然黄金的需求较为稳定,包括珠宝首饰、工业需求和投资需求等,但如果黄金的供应大幅增加,如金矿开采量大幅上升,可能会导致市场供过于求,从而压低黄金价格。此外,投资黄金还可能面临交易成本风险。不同的黄金投资方式,如实物黄金、黄金期货、黄金ETF等,都有各自的交易成本,包括手续费、保管费等,这些成本会在一定程度上影响投资收益。

为了更直观地比较不同黄金投资方式的特点,以下是一个简单的表格:

投资方式 优点 缺点 适合人群 实物黄金 具有实物所有权,可用于收藏或装饰 保管成本高,交易不便 长期投资者、收藏爱好者 黄金期货 杠杆交易,收益潜力大 风险高,有到期交割风险 专业投资者 黄金ETF 交易成本低,流动性好 不能提取实物黄金 普通投资者投资者在评估黄金的投资潜力与风险因素时,需要综合考虑自身的投资目标、风险承受能力和投资期限等因素。同时,要密切关注市场动态,及时调整投资策略,以实现资产的保值增值。

相关阅读

如何评估黄金的投资潜力

2025-08-14 17:40:02

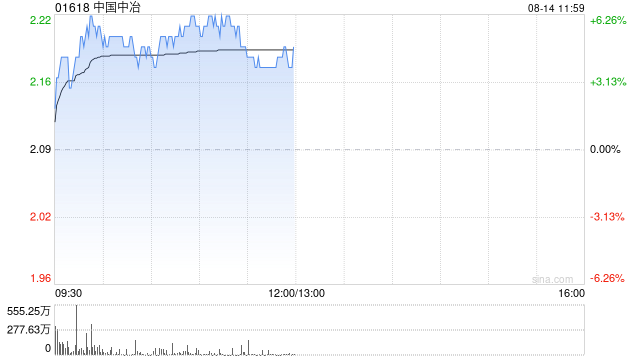

中国中冶午前涨逾4% 前7月

2025-08-14 17:30:01

期货交易中如何运用趋势

2025-08-14 17:20:01

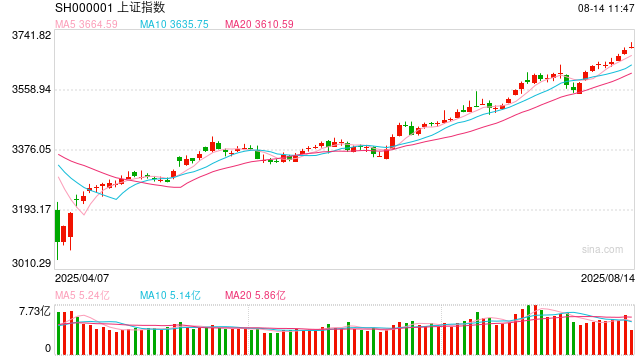

杨德龙:上证指数盘中突

2025-08-14 17:10:02

如何在购车时识别车辆的

2025-08-14 16:50:01

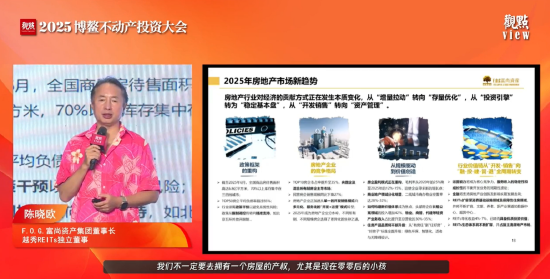

富尚资产陈晓欧:长租公

2025-08-14 16:20:02

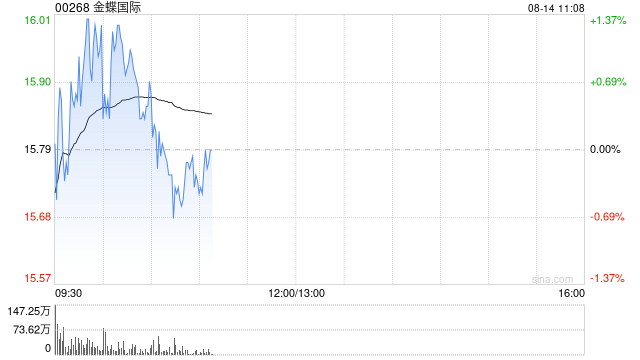

招银国际:对金蝶国际保

2025-08-14 16:10:02

黄金投资的核心知识点有

2025-08-14 16:00:01

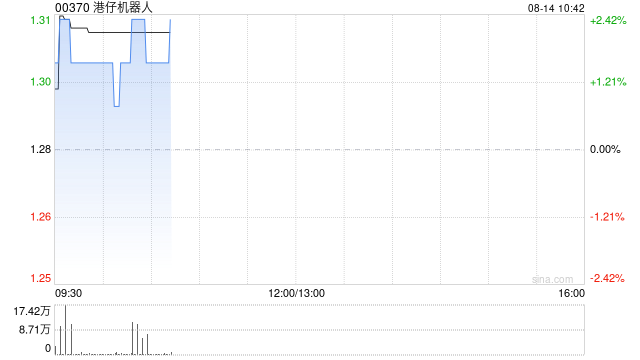

港仔机器人:吴卓谦获委

2025-08-14 15:50:01

光大期货:8月14日农产品

2025-08-14 15:40:01