在期货市场中,理解期货合约的风险暴露及其管理是投资者和从业者必须掌握的重要技能。期货合约的风险暴露指的是在特定市场条件下,投资者因持有期货合约而面临的潜在损失。这种风险暴露受到多种因素的影响,包括市场价格波动、利率变化、信用风险等。

市场价格波动是期货合约风险暴露的主要来源之一。期货价格与标的资产价格紧密相关,而标的资产价格会受到供求关系、宏观经济数据、政治事件等多种因素的影响。例如,在农产品期货市场中,天气变化可能影响农作物的产量,进而导致期货价格大幅波动。如果投资者持有多头合约,当价格下跌时,他们将面临损失;反之,持有空头合约的投资者在价格上涨时会遭受损失。

利率变化也会对期货合约的风险暴露产生影响。利率的波动会影响资金的成本和机会成本,从而影响期货合约的价值。一般来说,利率上升会导致期货合约的价值下降,因为持有期货合约的机会成本增加;利率下降则会使期货合约的价值上升。

信用风险同样不容忽视。在期货交易中,交易双方都面临着对方违约的风险。如果一方无法履行合约义务,另一方可能会遭受损失。为了降低信用风险,期货市场通常采用保证金制度和每日无负债结算制度。

为了有效管理期货合约的风险暴露,投资者可以采用多种策略。以下是一些常见的风险管理策略:

策略 说明 分散投资 通过投资不同类型的期货合约,降低单一合约的风险暴露。例如,同时投资农产品期货、金属期货和能源期货等。 止损指令 设定一个止损价格,当期货价格达到该价格时,自动平仓以限制损失。 套期保值 通过在期货市场和现货市场进行相反方向的交易,对冲现货市场的风险。例如,农产品生产商可以在期货市场卖出期货合约,以锁定未来的销售价格。投资者还应该密切关注市场动态,及时调整投资策略。同时,要充分了解期货合约的特点和风险,避免盲目跟风投资。只有这样,才能在期货市场中有效地管理风险,实现投资目标。

相关阅读

如何理解期货合约的风险

2025-08-22 22:30:01

意外险的保障范围通常包

2025-08-22 22:20:01

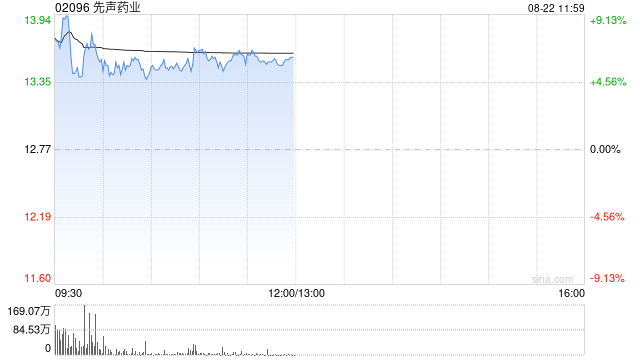

先声药业绩后涨逾6% 上半

2025-08-22 22:00:01

如何在期货交易中实现合

2025-08-22 21:40:01

投资基金时如何设定合理

2025-08-22 21:30:01

光大期货:8月22日软商品

2025-08-22 21:00:02

如何判断房产的租赁市场

2025-08-22 20:40:06

华商基金张明昕:争创主

2025-08-22 20:30:02

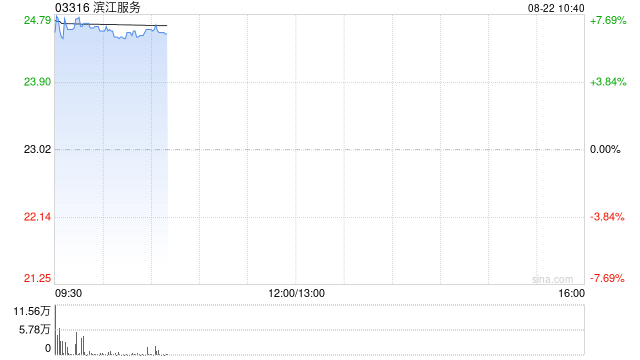

滨江服务绩后上涨逾7% 中

2025-08-22 20:20:02

悟喜生活将于8月22日上午

2025-08-22 20:10:02