在期货交易里,构建有效的系统化策略是提升交易效率与成功率的关键。要打造这样的策略,需从多方面着手。

首先是市场分析。基本面分析是重要的一环,它主要聚焦于影响期货价格的宏观经济因素、行业动态以及供需关系等。比如,在农产品期货中,天气状况、种植面积、政策导向等都会对其价格产生显著影响。通过深入研究这些基本面信息,投资者能够把握市场的长期趋势。技术分析则侧重于研究价格和成交量的历史数据,运用各种技术指标和图表形态来预测未来价格走势。像移动平均线、相对强弱指标(RSI)等,都是常用的技术分析工具。通过分析这些指标,投资者可以找到合适的买卖时机。

风险管理同样不容忽视。合理的仓位控制是风险管理的核心。投资者应根据自身的风险承受能力和交易策略,确定每次交易的仓位大小。一般来说,建议单次交易的仓位不超过总资金的一定比例,如10% - 20%。止损和止盈的设定也至关重要。止损可以帮助投资者在市场走势不利时及时止损,避免损失进一步扩大;止盈则能让投资者在达到预期收益时锁定利润。例如,当价格下跌到设定的止损价位时,应果断平仓;当价格上涨到止盈价位时,也应及时获利了结。

交易计划的制定也必不可少。交易计划应明确交易的目标、入场和出场条件、风险控制措施等。在制定交易计划时,要充分考虑市场的不确定性,制定多种应对方案。同时,交易计划一旦制定,就应严格执行,避免因情绪波动而随意更改。

以下是一个简单的对比表格,展示不同分析方法和风险管理措施的特点:

类别 方法 特点 市场分析 基本面分析 关注宏观经济、行业和供需,把握长期趋势 技术分析 研究价格和成交量数据,寻找买卖时机 风险管理 仓位控制 根据风险承受能力确定仓位,控制风险 止损止盈 及时止损避免损失扩大,止盈锁定利润此外,持续的学习和实践也是构建有效系统化策略的重要环节。期货市场不断变化,投资者需要不断学习新的知识和技能,积累交易经验。可以通过阅读专业书籍、参加培训课程、与其他交易者交流等方式,提升自己的交易水平。同时,要将所学知识运用到实际交易中,在实践中不断调整和完善交易策略。

相关阅读

期货交易中如何进行有效

2025-08-25 14:30:01

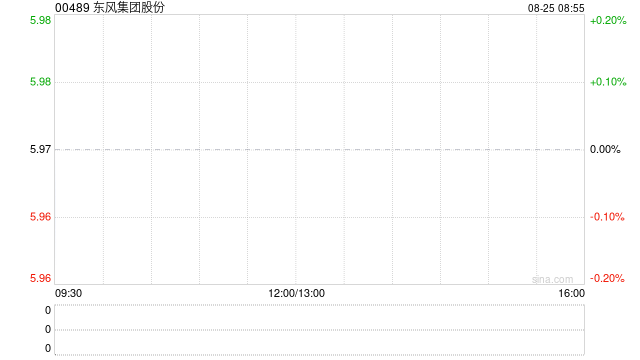

东风集团股份发布中期业

2025-08-25 14:20:01

08月25日早间新闻精选

2025-08-25 14:00:01

中国工程机械智能化进阶

2025-08-25 13:30:07

白酒企业押宝精酿

2025-08-25 13:20:01

俄外长:普京愿与泽连斯

2025-08-25 13:00:21

中国资产:多家国际投行

2025-08-25 10:00:02

688228,重大资产重组预案

2025-08-25 09:50:01

华龙证券给予爱美客买入

2025-08-25 07:40:02

太平洋给予宝丰能源买入

2025-08-25 07:30:02