在当今复杂多变的经济环境中,实现资产多元化是投资者降低风险、提高收益稳定性的重要策略。银行作为金融体系的核心机构,提供了丰富多样的投资工具,合理利用这些工具能够有效实现资产多元化。

银行储蓄是最为基础和常见的投资方式,具有风险低、流动性强的特点。活期储蓄可以随时支取,满足日常资金的流动性需求;定期储蓄则能获得相对稳定的利息收益,存期越长,利率越高。对于风险承受能力较低、追求资金安全的投资者来说,银行储蓄是资产配置中不可或缺的一部分。

银行理财产品种类繁多,涵盖了不同的风险等级和投资期限。根据投资标的的不同,可分为固定收益类、权益类、商品及金融衍生品类和混合类等。固定收益类理财产品主要投资于债券等固定收益资产,风险相对较低;权益类理财产品则更多地投资于股票市场,收益潜力较大,但风险也相对较高。投资者可以根据自己的风险偏好和投资目标选择适合的理财产品。一般来说,风险承受能力较低的投资者可以选择固定收益类理财产品,而风险承受能力较高、追求较高收益的投资者可以适当配置部分权益类理财产品。

基金也是银行常见的投资工具之一。银行代销的基金包括货币基金、债券基金、股票基金和混合基金等。货币基金具有流动性强、风险低的特点,收益通常高于活期储蓄;债券基金主要投资于债券市场,收益相对稳定;股票基金则主要投资于股票市场,收益波动较大。投资者可以通过投资不同类型的基金,实现资产在不同市场和资产类别的分散配置。例如,将一部分资金投资于货币基金作为现金管理工具,一部分资金投资于债券基金以获取稳定收益,再根据市场情况和自身风险承受能力适当配置股票基金以追求较高收益。

除了上述投资工具外,银行还提供了贵金属投资、外汇投资等选择。贵金属投资如黄金,具有保值和避险的功能,在市场不稳定或通货膨胀时期,黄金价格往往会上涨;外汇投资则可以通过不同货币之间的汇率波动获取收益,但外汇市场波动较大,风险也相对较高。

为了更直观地比较不同投资工具的特点,以下是一个简单的表格:

投资工具 风险等级 收益特点 流动性 银行储蓄 低 稳定且较低 活期强,定期弱 固定收益类理财产品 较低 相对稳定 根据期限而定 权益类理财产品 较高 收益潜力大,波动大 根据期限而定 货币基金 低 高于活期储蓄 强 债券基金 中 相对稳定 较强 股票基金 高 收益波动大 较强 贵金属投资 中 有保值和避险功能,价格波动较大 根据交易方式而定 外汇投资 高 收益波动大 较强本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

如何利用银行的投资工具

2025-09-13 19:10:01

如何理解期货投资的市场

2025-09-13 18:50:02

银行如何通过多渠道服务

2025-09-13 18:30:01

400亿规模中泰资管痛失投

2025-09-13 17:20:03

周五油价上涨不足1%,市场

2025-09-13 16:20:01

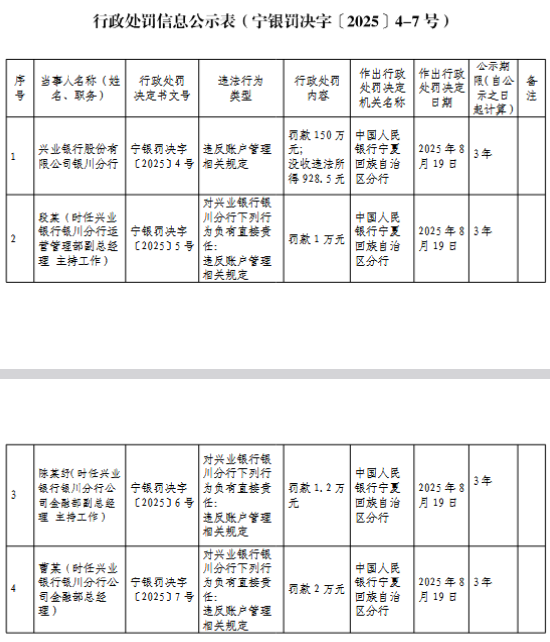

兴业银行银川分行被罚1

2025-09-13 14:50:01

泰达推出新型稳定币,任

2025-09-13 12:00:03

午盘:美股涨跌不一 道指

2025-09-13 11:20:02

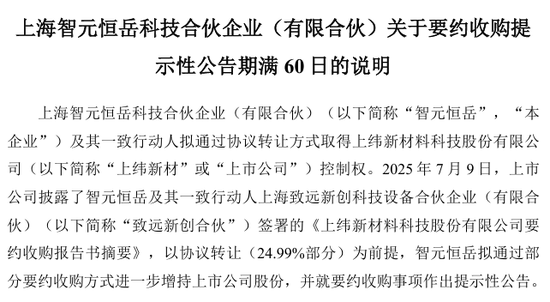

智元机器人入主688585,新

2025-09-13 10:30:02

欧洲股市跟随全球走势表

2025-09-13 10:00:01