期货交易因其高杠杆性和价格波动的不确定性,蕴含着较高风险。在期货交易中,保持风险意识至关重要,以下是一些有效的方法。

首先,要充分了解期货市场和交易品种。不同的期货品种具有不同的特点和风险程度。以农产品期货和金属期货为例,农产品期货受季节、气候、政策等因素影响较大,价格波动较为频繁;而金属期货则与宏观经济形势、工业需求等密切相关。投资者在参与交易前,应深入研究相关品种的基本面和市场动态,掌握其价格波动规律。比如,对于大豆期货,要关注国内外的种植面积、天气情况、进出口政策等因素,以便对价格走势做出合理判断。

合理规划资金是保持风险意识的关键环节。投资者应根据自己的风险承受能力和交易目标,合理分配资金。一般来说,建议将投入期货交易的资金控制在可支配资金的一定比例之内,避免过度投入导致财务风险。同时,要采用分批建仓的策略,不要一次性将所有资金投入到单一品种或单一合约上。例如,将资金分成若干份,在不同的价位逐步建仓,这样可以降低因市场波动带来的风险。

设置止损和止盈点是控制风险的重要手段。止损是为了防止亏损进一步扩大,当期货价格达到预设的止损价位时,应果断平仓离场。止盈则是在达到预期收益目标时及时获利了结。投资者可以根据市场情况和自己的交易策略,合理设置止损和止盈点。例如,对于波动较大的期货品种,可以适当放宽止损和止盈的幅度;而对于较为稳定的品种,则可以设置相对较窄的幅度。

保持冷静和理性的心态也是必不可少的。期货市场行情瞬息万变,价格波动可能会引发投资者的情绪波动。在交易过程中,要避免因贪婪或恐惧而做出错误的决策。当市场走势与预期不符时,不要盲目追加投资或扛单,应及时分析原因,调整交易策略。

此外,持续学习和积累经验也有助于提高风险意识。投资者可以通过阅读专业书籍、参加培训课程、关注行业资讯等方式,不断提升自己的交易技能和知识水平。同时,要总结自己的交易经验教训,分析成功和失败的原因,以便在未来的交易中更好地应对风险。

以下是不同风险控制措施的对比表格:

风险控制措施 优点 缺点 充分了解市场和品种 能更准确判断价格走势,提前做好应对准备 需要花费大量时间和精力进行研究 合理规划资金 降低整体财务风险,避免过度损失 可能会错过一些短期的盈利机会 设置止损止盈点 有效控制亏损和锁定利润 设置不当可能导致过早离场或错过更大盈利 保持冷静理性心态 避免情绪化决策,做出更合理的交易判断 较难长期保持,受个人性格和市场情况影响大 持续学习积累经验 提升交易技能和应对风险能力 效果显现需要时间,过程较漫长本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

如何在期货交易中保持风

2025-09-14 02:20:01

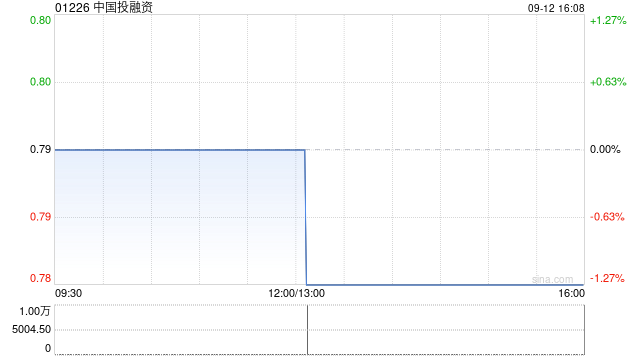

中国投融资8月末每股综合

2025-09-14 02:10:01

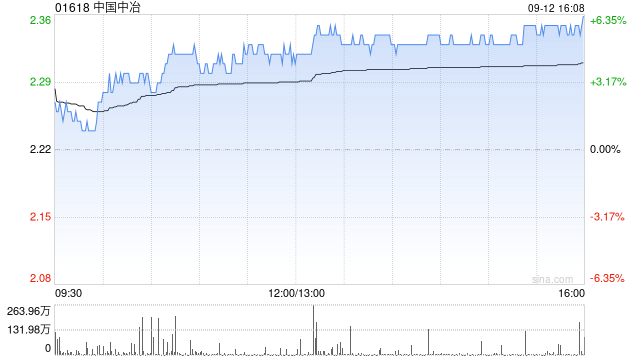

中国中冶:1月至8月新签合

2025-09-14 02:00:02

怎样通过期货市场的技术

2025-09-14 01:50:01

汽车的定期检查项目有哪

2025-09-14 01:40:01

如何通过基金投资获取长

2025-09-14 01:30:01

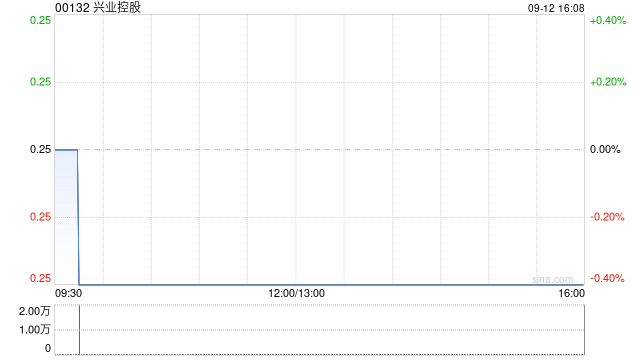

兴业控股附属公司绿金租

2025-09-14 01:20:02

《傩戏》短剧如何做到爆

2025-09-14 01:10:01

如何评估期货市场的整体

2025-09-14 01:00:01

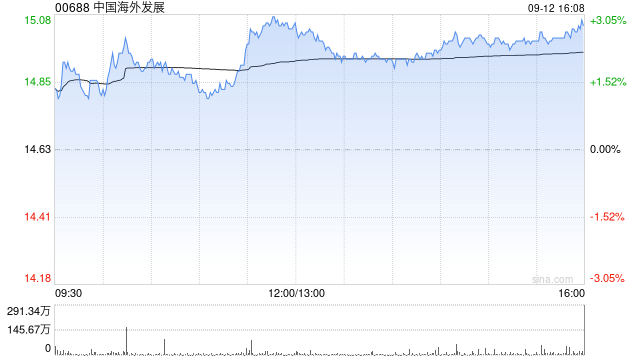

中国海外发展将没收未领

2025-09-14 00:50:02