在期货交易里,套利策略是投资者常用的方法,它能有效降低风险、提高收益。下面为大家详细介绍几种常见套利策略的实现方式。

跨期套利是较为常见的一种。它利用同一期货品种不同交割月份合约之间的价差变动来获利。当近月合约和远月合约之间的价差偏离了正常范围,就有了套利机会。比如,当近月合约价格相对远月合约价格过高时,投资者可以卖出近月合约,同时买入远月合约。待价差回归正常时,再进行反向操作平仓获利。不过,在操作过程中,投资者要密切关注市场的供求关系、仓储成本、资金成本等因素。因为这些因素都会影响不同月份合约之间的价差。

跨品种套利则是利用两种不同但相关的期货品种之间的价差进行套利。相关的期货品种通常在产业链上存在上下游关系,或者在用途、功能上具有一定的替代性。以大豆和豆粕为例,大豆是生产豆粕的主要原料,它们的价格之间存在着一定的相关性。当大豆和豆粕的价格比值偏离了正常范围时,投资者可以买入被低估的品种,卖出被高估的品种。当价格比值回归正常时,平仓获利。在进行跨品种套利时,投资者需要深入研究相关品种之间的内在联系和价格变动规律。

跨市场套利是利用同一期货品种在不同期货市场上的价格差异进行套利。由于不同市场的供求关系、交易规则、汇率等因素的影响,同一期货品种在不同市场上的价格可能会出现差异。例如,伦敦金属交易所(LME)和上海期货交易所(SHFE)的铜期货价格可能会存在一定的价差。投资者可以在价格低的市场买入期货合约,同时在价格高的市场卖出期货合约。待两个市场的价格趋于一致时,进行平仓操作,获取价差收益。但跨市场套利涉及到不同市场的交易规则、汇率波动等问题,投资者需要具备一定的专业知识和风险控制能力。

以下是对这三种常见套利策略的简单对比:

套利策略 操作方式 关注因素 风险点 跨期套利 根据不同交割月份合约价差,高卖低买 供求关系、仓储成本、资金成本 价差不回归、市场突发因素 跨品种套利 买入低估品种,卖出高估品种 品种内在联系、价格变动规律 品种相关性改变、产业政策变化 跨市场套利 在低价市场买入,高价市场卖出 交易规则、汇率波动 汇率大幅波动、市场规则调整本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

期货交易中常见的套利策

2025-09-22 17:30:04

如何评估银行提供的投资

2025-09-22 17:20:02

汽车的液压系统常见故障

2025-09-22 17:10:03

银行的并购活动如何为投

2025-09-22 17:00:01

车市的二手车价格波动趋

2025-09-22 16:50:02

如何理解基金的费用构成

2025-09-22 16:40:02

知名品牌绝味食品今日停

2025-09-22 16:30:05

港股恒生科技指数跌幅扩

2025-09-22 16:20:02

期货合约的风险控制措施

2025-09-22 16:10:01

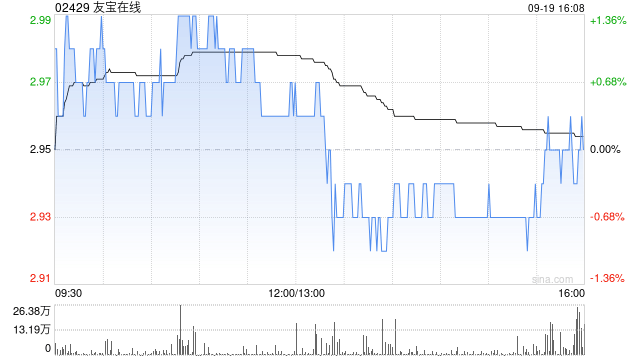

友宝在线拟折让约16.95%发

2025-09-22 15:20:01