在期货市场中,风险溢价是一个至关重要的概念,它对于投资者理解市场定价机制、评估投资价值以及制定投资策略都有着深远的影响。

风险溢价可以简单理解为投资者因承担额外风险而期望获得的额外回报。在期货市场里,由于价格波动频繁且幅度较大,投资者面临着诸如市场风险、信用风险、流动性风险等多种风险。为了补偿这些风险,投资者会要求在无风险收益的基础上获得一定的额外收益,这部分额外收益就是风险溢价。

从市场定价的角度来看,风险溢价是期货价格形成的重要因素之一。期货价格通常由现货价格、持有成本和风险溢价三部分构成。当市场预期未来价格波动较大,投资者面临的风险增加时,风险溢价就会相应提高,期货价格也会随之上升;反之,当市场预期风险较小时,风险溢价降低,期货价格也会趋于平稳。

对于投资者而言,理解风险溢价有助于评估投资的性价比。不同的期货品种由于其自身的特性和市场环境的差异,风险溢价水平也各不相同。一般来说,一些新兴的、交易不活跃的期货品种,由于其流动性较差、价格波动较大,投资者面临的风险更高,因此其风险溢价也相对较高。而一些成熟的、交易活跃的期货品种,风险溢价则相对较低。

为了更直观地比较不同期货品种的风险溢价情况,我们可以通过以下简单的表格进行分析:

期货品种 风险特征 风险溢价水平 黄金期货 市场成熟,交易活跃,价格波动相对较小 较低 某些农产品期货 受季节、气候等因素影响较大,价格波动较频繁 中等 一些新兴能源期货 市场不稳定,交易不活跃,价格波动剧烈 较高投资者在进行期货投资时,可以根据自己的风险承受能力和投资目标,选择合适的期货品种。如果投资者风险承受能力较低,更倾向于稳健的投资,可以选择风险溢价较低的期货品种;而如果投资者风险承受能力较高,追求更高的回报,可以适当参与风险溢价较高的期货品种,但同时也要做好风险控制。

本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

如何理解期货市场中的风

2025-09-24 23:30:01

期货合约的风险管理措施

2025-09-24 23:20:02

银行在金融科技创新中的

2025-09-24 23:10:02

汽车的车身稳定系统如何

2025-09-24 22:30:02

天弘余额宝首次降费,每

2025-09-24 22:10:04

高净值人士如何进行银行

2025-09-24 22:00:01

如何通过基本面分析提高

2025-09-24 21:50:02

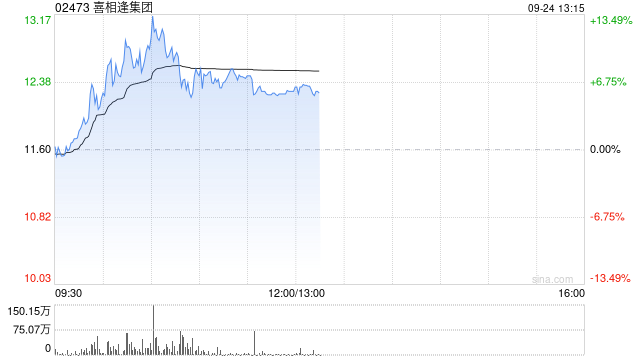

喜相逢集团早盘涨逾11% 与

2025-09-24 21:40:01

车主如何评估自己车辆的

2025-09-24 21:30:01

黄金的市场供需变化对价

2025-09-24 21:20:03