在期货市场中,投资者面临着投资风险与回报这对矛盾关系,如何平衡二者是每个投资者都需思考的重要问题。

期货市场的风险来源广泛。首先是市场风险,它由价格波动引发。期货价格受多种因素影响,如宏观经济状况、政策法规变动、供需关系等。以农产品期货为例,若遭遇极端天气,农作物产量下降,供给减少,期货价格可能大幅上涨;反之,若丰收导致供给过剩,价格则可能下跌。这种价格的不确定性给投资者带来了市场风险。

信用风险也是不可忽视的一环。在期货交易中,主要涉及到交易对手能否履行合约义务。如果交易对手违约,投资者可能面临损失。不过,期货市场通过交易所的中央清算机制,在很大程度上降低了信用风险,但仍不能完全消除。

操作风险同样值得重视。投资者的决策失误、交易系统故障等都可能导致操作风险。比如,投资者在未充分了解市场行情和交易规则的情况下盲目下单,或者交易系统出现技术问题,无法及时执行交易指令,都可能造成损失。

而期货市场的回报主要来自于价格波动带来的价差收益。投资者可以通过正确判断价格走势,在低价买入、高价卖出,或者在高价卖出、低价买入来获取利润。此外,一些期货品种还可能有分红等收益。

为了平衡风险与回报,投资者可以采取多种策略。合理的资金管理是关键。投资者应根据自己的风险承受能力,合理分配资金,避免过度集中投资。一般建议将资金分散投资于不同的期货品种,以降低单一品种价格波动带来的风险。例如,同时投资农产品期货、金属期货和能源期货等。

设置止损和止盈点也是重要的风险控制手段。止损点可以帮助投资者在价格不利变动时及时止损,避免损失进一步扩大;止盈点则能让投资者在达到预期收益时及时获利了结,锁定利润。

以下是不同风险控制策略的比较:

风险控制策略 优点 缺点 资金分散投资 降低单一品种风险,提高资金安全性 可能分散收益,难以获取单一品种的高额回报 设置止损点 及时止损,避免损失扩大 可能因价格短期波动触发止损,错过后续反弹机会 设置止盈点 锁定利润,避免贪婪导致利润回吐 可能因价格继续上涨而错过更高收益本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

期货市场的投资风险与回

2025-09-25 18:50:01

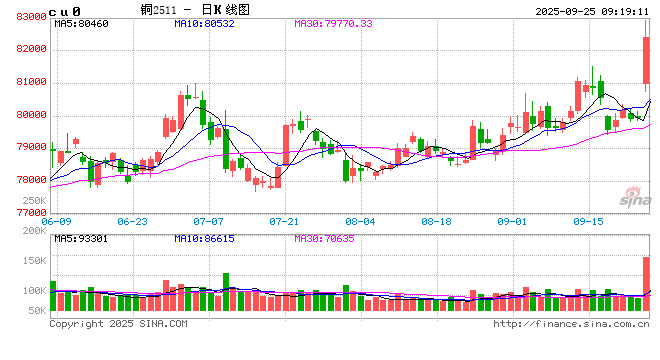

光大期货:9月25日有色金

2025-09-25 18:40:01

600159,重要收购!9月获批

2025-09-25 18:20:02

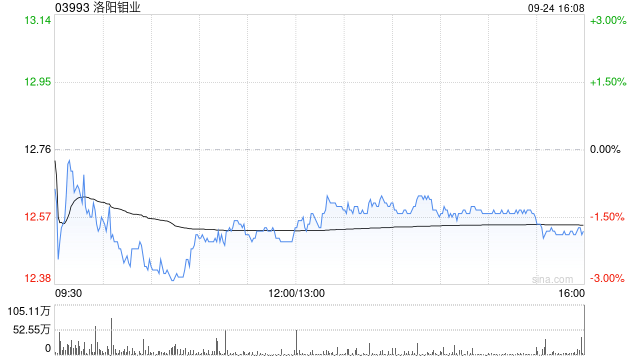

洛阳钼业获摩根大通增持

2025-09-25 17:50:01

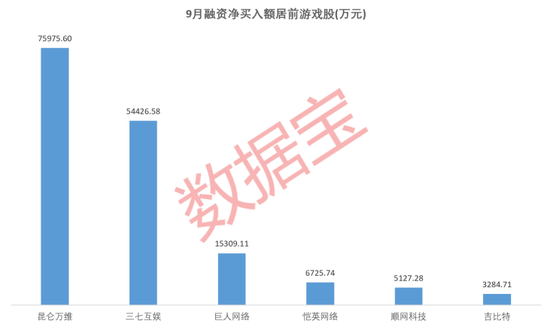

主力资金丨大幅抢筹!这

2025-09-25 16:30:03

纽约期金跌超1.2%,一度跌

2025-09-25 16:20:02

硅谷观察|高通发布第五

2025-09-25 15:00:05

提前20%涨停!智元要约6

2025-09-25 13:50:06

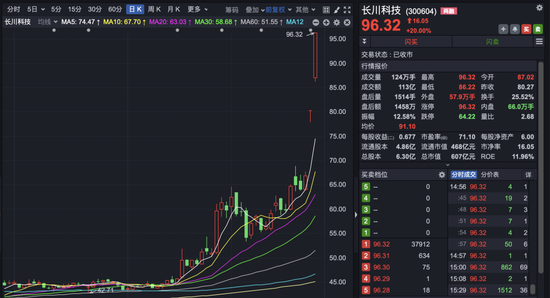

300604,连续2天20%涨停!重

2025-09-25 13:30:02

石基信息:SaaS业务收入增

2025-09-25 13:10:02