在期货交易中,波动率是一个关键因素,它对交易策略有着多方面的重要影响。波动率反映了期货价格的波动程度,它的高低变化会直接影响到交易策略的制定和执行。

当波动率较低时,期货价格相对稳定,波动幅度较小。这种情况下,趋势跟踪策略可能不太适用,因为价格缺乏明显的趋势。此时,区间交易策略可能更为合适。区间交易策略是指在价格波动的一定区间内进行买卖操作,当价格接近区间下限时买入,接近区间上限时卖出。例如,在某一期货品种价格长期在一个狭窄的区间内波动时,交易者可以在区间下沿建立多头头寸,在区间上沿平仓获利。

相反,当波动率较高时,期货价格波动剧烈,趋势跟踪策略可能更有优势。趋势跟踪策略是指跟随市场的趋势进行交易,当价格形成上升趋势时买入,形成下降趋势时卖出。在高波动率环境下,价格更容易形成明显的趋势,使得趋势跟踪策略能够捕捉到较大的盈利机会。不过,高波动率也意味着风险增大,交易者需要设置更合理的止损点来控制风险。

波动率还会影响期权交易策略。期权的价值与波动率密切相关,通常情况下,波动率越高,期权的价值越高。在低波动率环境下,交易者可以考虑卖出期权来获取权利金收入。因为在低波动率时,期权价格相对较低,卖出期权的风险相对较小。而在高波动率环境下,买入期权可能是更好的选择。买入期权可以在价格大幅波动时获得较大的收益,同时风险有限,最大损失仅为支付的权利金。

以下是一个简单的表格,总结了不同波动率情况下适用的交易策略:

波动率情况 适用交易策略 低波动率 区间交易策略、卖出期权策略 高波动率 趋势跟踪策略、买入期权策略此外,波动率的变化还会影响到资金管理策略。在高波动率环境下,为了控制风险,交易者应该适当降低仓位,避免过度暴露在高风险中。而在低波动率环境下,可以适当增加仓位以提高收益。

本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

波动率对期货交易策略的

2025-09-26 02:00:01

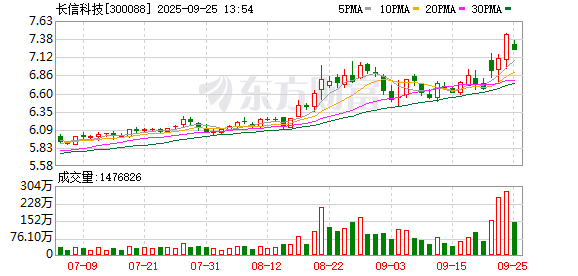

长信科技:公司为A公司提

2025-09-26 01:40:01

自驾车险投保时需注意哪

2025-09-26 01:30:13

银行的投资回报率与市场

2025-09-26 01:20:01

保险合同中如何定义“保

2025-09-26 01:00:04

投保时如何判断保险的“

2025-09-26 00:50:01

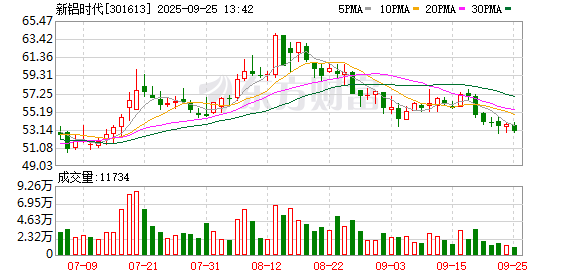

新铝时代:公司已在储能

2025-09-26 00:40:01

A股!宁德时代市值超越贵

2025-09-26 00:30:15

汽车的安全配置对事故伤

2025-09-26 00:20:01

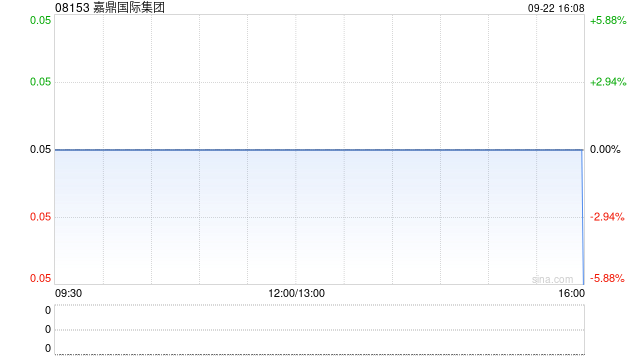

嘉鼎国际集团因“20并1”

2025-09-26 00:10:02