在期货交易里,维持合理的风险暴露水平对投资者而言至关重要。这不仅关系到资金的安全,还影响着投资的长期收益。下面将从多个方面介绍一些有效的方法。

合理规划资金是控制风险的基础。投资者应根据自身的财务状况和风险承受能力,确定投入期货交易的资金比例。一般来说,不建议将全部资金都投入到期货市场,可将可投资资金的一部分,如20% - 30%,分配到期货交易中。这样即使出现亏损,也不会对整体财务状况造成毁灭性打击。

运用止损指令是控制风险的关键手段。止损指令可以帮助投资者在市场走势不利时,及时平仓以限制损失。投资者需要根据市场情况和自身的风险承受能力,合理设置止损点。例如,当期货价格下跌到一定幅度,如5% - 10%时,就执行止损操作。同时,要严格遵守止损规则,避免因侥幸心理而错过止损时机。

分散投资也是降低风险的重要策略。不要把所有的资金集中在一种期货品种上,而是选择不同的期货品种进行投资。不同的期货品种受市场因素的影响不同,通过分散投资,可以降低单一品种价格波动对整体投资组合的影响。例如,可以同时投资农产品期货、金属期货和能源期货等。

控制仓位也是维持合理风险暴露的重要环节。投资者应避免过度交易,根据市场情况和自身的交易经验,合理控制仓位。一般来说,初始仓位不宜过高,可控制在30% - 50%。随着市场走势的变化,再逐步调整仓位。

以下是不同资金规模和风险承受能力下的投资策略对比表格:

资金规模 风险承受能力 投资策略 较小 较低 选择低风险期货品种,控制仓位在20% - 30%,严格设置止损 中等 中等 分散投资多种期货品种,仓位控制在30% - 50%,灵活调整止损 较大 较高 可适当增加高风险期货品种投资,仓位可在50% - 70%,但需加强风险监控在期货交易中,投资者还需要密切关注市场动态,及时了解相关政策、经济数据和行业信息等。这些因素都会对期货价格产生影响,投资者可以根据市场变化及时调整投资策略。同时,要保持冷静和理性,避免因情绪波动而做出错误的决策。

本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

如何在期货交易中保持合

2025-10-03 20:40:01

如何在期货交易中积极应

2025-10-03 20:30:01

期货交易的杠杆效应是什

2025-10-03 20:20:01

汽车的空调系统对驾驶体

2025-10-03 20:10:02

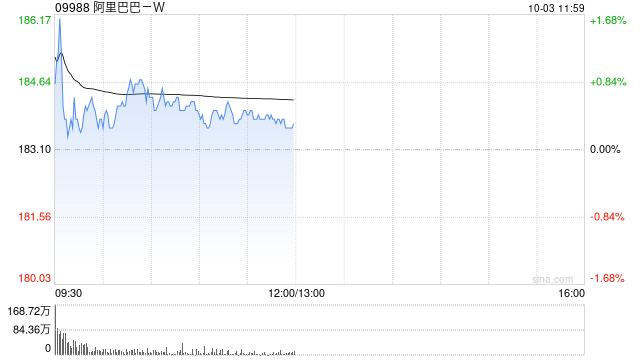

阿里巴巴-W截至9月底季度

2025-10-03 20:00:01

“雪王”要跨界卖鲜啤?

2025-10-03 19:50:05

期货市场中的价格回撤如

2025-10-03 19:40:01

黄金投资中的税务筹划应

2025-10-03 19:30:01

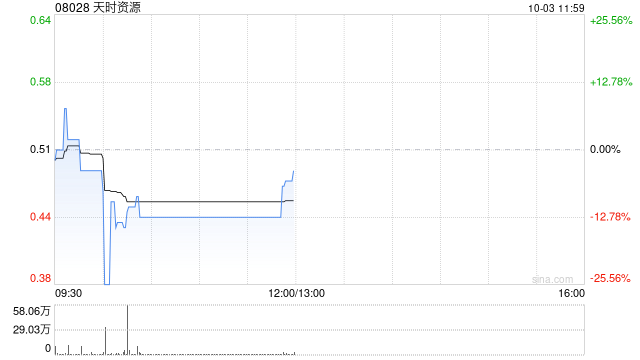

天时资源授出640万份购股

2025-10-03 19:20:02

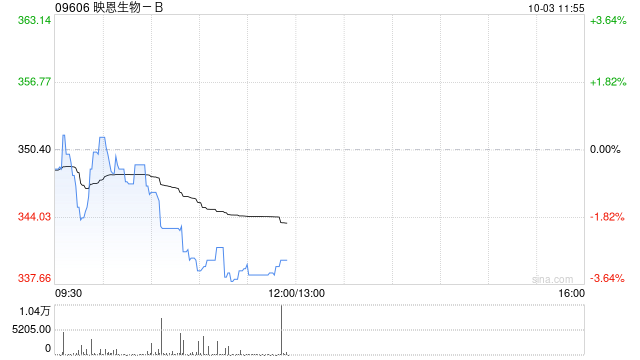

中金:首予映恩生物-B“跑

2025-10-03 19:10:02