在基金投资中,优化风险控制策略是保障投资收益、降低损失的关键。以下将从多个方面介绍如何在基金投资过程中优化风险控制。

资产配置是优化风险控制的重要手段。投资者不应把所有资金集中投资于一种类型的基金,而是要根据自身的风险承受能力、投资目标和投资期限,将资金分散投资于不同类型的基金,如股票型基金、债券型基金、货币市场基金等。不同类型的基金在不同的市场环境下表现各异。例如,在经济繁荣时期,股票型基金可能表现出色;而在经济衰退或市场波动较大时,债券型基金和货币市场基金则能提供相对稳定的收益,起到避险的作用。

定期评估和调整投资组合也至关重要。市场环境是不断变化的,基金的表现也会随之改变。投资者需要定期对自己的投资组合进行评估,根据市场情况和基金的业绩表现,适时调整投资组合。如果某只基金的业绩持续不佳,或者其投资策略与市场趋势不符,投资者可以考虑卖出该基金,转而投资其他更有潜力的基金。一般建议投资者每季度或每半年对投资组合进行一次评估和调整。

设定止损和止盈点是控制风险的有效方法。止损点是指当基金的净值下跌到一定程度时,投资者及时卖出基金,以避免损失进一步扩大。止盈点则是当基金的净值上涨到预期的目标时,投资者卖出基金,锁定收益。例如,投资者可以设定当基金净值下跌10%时进行止损,当基金净值上涨20%时进行止盈。这样可以帮助投资者在市场波动中保持理性,避免因贪婪或恐惧而做出错误的决策。

选择优质的基金管理人和基金产品也是优化风险控制的重要环节。投资者可以通过研究基金管理人的历史业绩、投资风格、管理经验等方面,选择那些业绩稳定、投资风格稳健的基金管理人。同时,要关注基金产品的投资策略、风险等级、费用水平等因素,选择与自己投资目标和风险承受能力相匹配的基金产品。

以下是不同类型基金的特点对比表格:

基金类型 收益特点 风险水平 适合投资者类型 股票型基金 潜在收益高 高 风险承受能力较高、投资期限较长的投资者 债券型基金 收益相对稳定 中 风险承受能力适中、追求稳健收益的投资者 货币市场基金 收益较低但稳定 低 风险承受能力较低、短期资金存放的投资者本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担

相关阅读

基金的投资过程如何优化

2025-10-13 13:20:01

不同类型汽车在市场上的

2025-10-13 12:50:02

投资基金时如何维护投资

2025-10-13 12:40:02

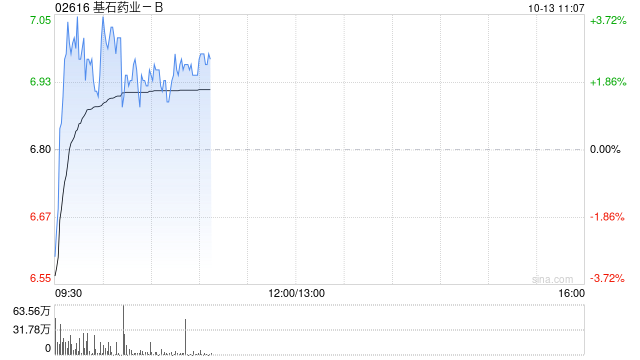

基石药业-B现涨超3% 将于

2025-10-13 12:30:01

银行的金融教育服务对投

2025-10-13 12:20:02

投资者如何通过银行获得

2025-10-13 12:10:02

如何通过了解汽车的保养

2025-10-13 12:00:01

港股苹果概念股:集体下

2025-10-13 11:50:02

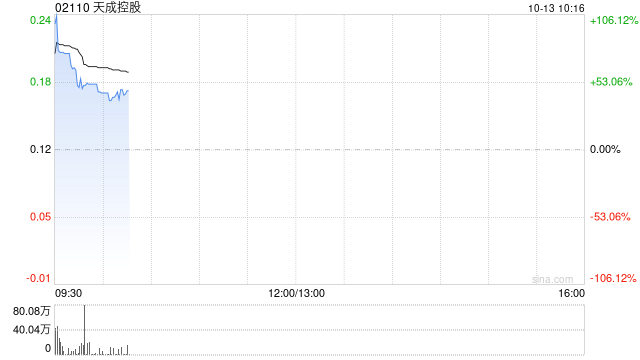

天成控股拟折让约13.79%发

2025-10-13 11:40:01

台股加权股价指数:10月

2025-10-13 11:30:01