在房产交易领域,房产赠与是一种常见的产权转移方式。与普通买卖不同,房产赠与涉及的税费计算方式有其自身特点。了解这些税费计算方式,对于打算进行房产赠与的人来说至关重要。

房产赠与过程中涉及的税费主要包括契税、印花税、个人所得税和增值税等。下面我们详细来看每种税费的具体情况。

契税是房产赠与中必须缴纳的一项税费。根据规定,受赠方需要按照房屋评估价值的一定比例缴纳契税。一般来说,契税税率为3% - 5%,具体税率因地区而异。例如,如果房屋评估价值为100万元,当地契税税率为3%,那么受赠方需要缴纳的契税金额为100万 × 3% = 3万元。

印花税方面,赠与双方都需要缴纳。印花税按照房屋评估价值的0.05%计算。同样以100万元的房屋为例,赠与双方各自需要缴纳的印花税为100万 × 0.05% = 500元。

个人所得税在房产赠与中有特殊规定。如果是近亲属和具有抚养、赡养关系的人之间赠与房产,以及发生继承、遗赠取得房产的,免征个人所得税。但如果是其他情形的赠与,受赠人因无偿受赠房屋取得的受赠所得,按照“经国务院财政部门确定征税的其他所得”项目缴纳个人所得税,税率为20%。

增值税的情况也较为复杂。如果赠与的房产是满两年的普通住房,免征增值税;如果是满两年的非普通住房,按照差额征收增值税;不满两年的住房,则全额征收增值税。这里的差额是指转让收入减去购买住房原价的差额。假设一套非普通住房,购买原价为80万元,转让收入为100万元,增值税税率为5%,那么需要缴纳的增值税为(100 - 80)× 5% = 1万元。

为了更清晰地展示,以下是一个简单的表格总结:

税费种类 缴纳方 计算方式 特殊情况 契税 受赠方 房屋评估价值 × 3% - 5%(因地区而异) 无 印花税 赠与双方 房屋评估价值 × 0.05% 无 个人所得税 受赠方 一般为受赠所得 × 20% 近亲属和具有抚养、赡养关系的人之间赠与等免征 增值税 赠与人 满两年普通住房免征;满两年非普通住房差额征收;不满两年全额征收 无在实际进行房产赠与时,建议提前咨询当地的税务部门或专业的房产中介,以确保准确了解并计算相关税费,避免出现不必要的麻烦。

相关阅读

房产赠与的税费计算方式

2025-08-01 21:20:05

保证续保的医疗险转换为

2025-08-01 21:10:01

黄金积存与ETF哪个费率低

2025-08-01 20:50:02

收评|国内期货主力合约跌

2025-08-01 20:40:01

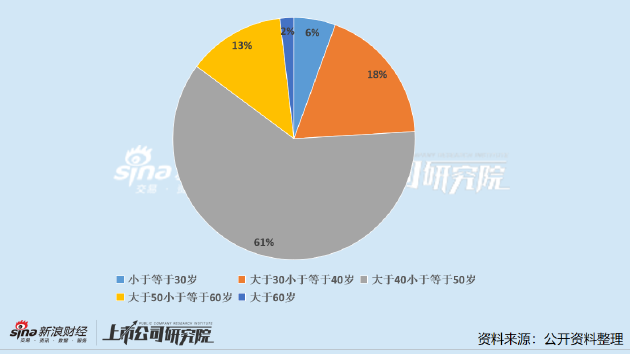

电力设备行业CFO薪酬榜:

2025-08-01 20:30:03

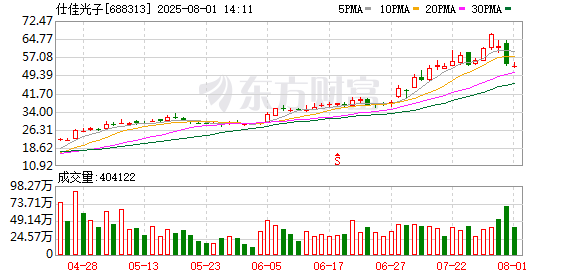

仕佳光子2025年上半年业绩

2025-08-01 20:20:02

行业监察任务清单印发,

2025-08-01 19:50:01

alpha收益能通过策略获取吗

2025-08-01 19:40:03

生物制品上市公司董秘P

2025-08-01 19:30:01

有色金属董秘:紫金矿业

2025-08-01 19:20:01