在金融市场中,黄金一直是备受关注的资产,尤其是在金融危机期间,其表现更是投资者关注的焦点。分析黄金在金融危机中的表现,需要从多个维度进行考量。

从避险属性来看,黄金具有独特的地位。当金融危机爆发时,市场的不确定性和风险急剧增加,投资者的恐慌情绪蔓延。股票、债券等传统资产往往会遭受重创,价格大幅下跌。而黄金作为一种避险资产,因其稀缺性和稳定性,成为投资者的避风港。投资者会纷纷将资金从风险资产转移到黄金上,从而推动黄金价格上涨。例如,在2008年全球金融危机期间,股票市场大幅下跌,而黄金价格却逆势上扬。从2008年初的约850美元/盎司,到2009年底上涨至约1100美元/盎司,涨幅超过30%。

货币因素也对黄金在金融危机中的表现产生重要影响。金融危机通常伴随着各国央行采取宽松的货币政策,如降低利率、实施量化宽松等。这些措施会导致货币供应量增加,货币贬值。而黄金作为一种实物资产,其价值相对稳定,不会因货币贬值而受到影响。因此,在货币贬值的情况下,黄金的价格往往会上涨。以美国为例,在金融危机期间,美联储多次降低利率并实施量化宽松政策,美元贬值,黄金价格则相应上涨。

市场供需关系同样不可忽视。在金融危机期间,一方面,投资者对黄金的避险需求增加,推动黄金价格上涨;另一方面,黄金的供应可能会受到一定影响。由于经济衰退,金矿的开采和生产可能会受到限制,导致黄金供应减少。供需关系的变化也会对黄金价格产生影响。

下面通过一个表格来对比不同金融危机期间黄金的表现:

金融危机时间 危机前黄金价格(美元/盎司) 危机后黄金价格(美元/盎司) 价格涨幅 1997年亚洲金融危机 约350 约280 -20% 2008年全球金融危机 约850 约1100 约30% 2020年新冠疫情引发的金融危机 约1500 约2000 约33%需要注意的是,虽然黄金在大多数金融危机中表现出一定的抗跌性和保值功能,但并非在所有情况下都会上涨。不同类型的金融危机对黄金的影响可能存在差异。例如,在1997年亚洲金融危机中,由于亚洲国家的投资者为了弥补其他资产的损失,纷纷抛售黄金,导致黄金价格下跌。

分析黄金在金融危机中的表现需要综合考虑避险属性、货币因素、市场供需关系等多个因素。投资者在金融危机期间投资黄金时,应充分了解这些因素的变化,做出合理的投资决策。

相关阅读

黄金在金融危机中的表现

2025-08-13 21:40:02

光大期货0813热点追踪:反

2025-08-13 21:30:02

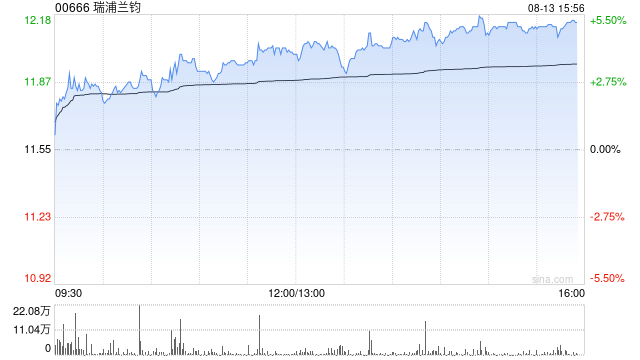

交银国际:升瑞浦兰钧目

2025-08-13 21:20:01

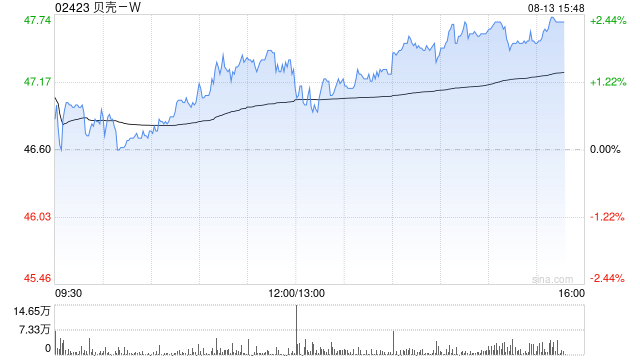

建银国际:首予贝壳-W“跑

2025-08-13 21:10:02

陈淮:房地产非首次面临

2025-08-13 20:50:03

洪灏:中国人特别知道怎

2025-08-13 20:40:03

投资黄金的策略与市场趋

2025-08-13 20:30:03

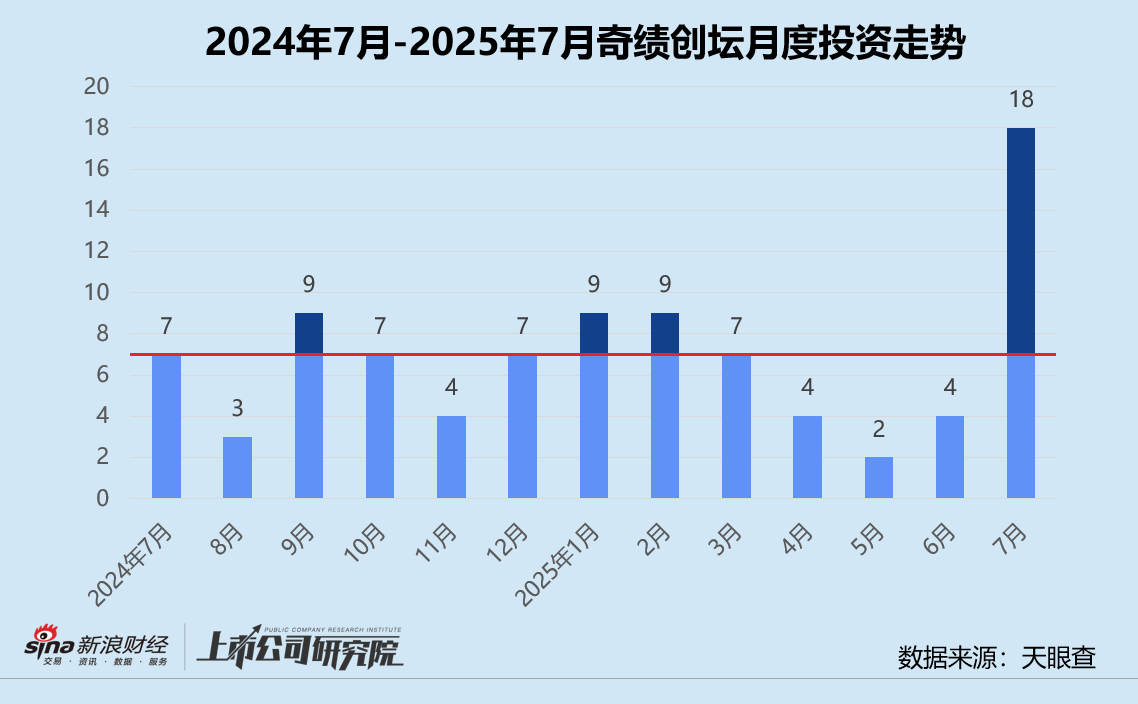

创投月报 | 奇绩创坛:一

2025-08-13 20:20:03

如何通过黄金的波动性进

2025-08-13 20:10:02

A股,全线大涨!

2025-08-13 20:00:01